Обзор от 20.11.2024Выручка продолжила стабильный рост, а вот прибыль обвалилась на фоне разовой переоценки налоговых обязательств в размере 2,05 млрд. руб.

Прибыль, скорректированная на эту статью составила бы 4,57 млрд. руб., что выдало бы новый рекорд для компании.

Процентный спрэд между доходностью лизинга и стоимостью пассивов остается под давлением дорожающего фондирования. Хотя смотря на маржу активов понятно, что и ценовая конкуренция тут тоже имеет место, так что оценивать шансы вернуться к 9% в 2025 году спрэда надо трезво, скорее всего рост будет слабее.

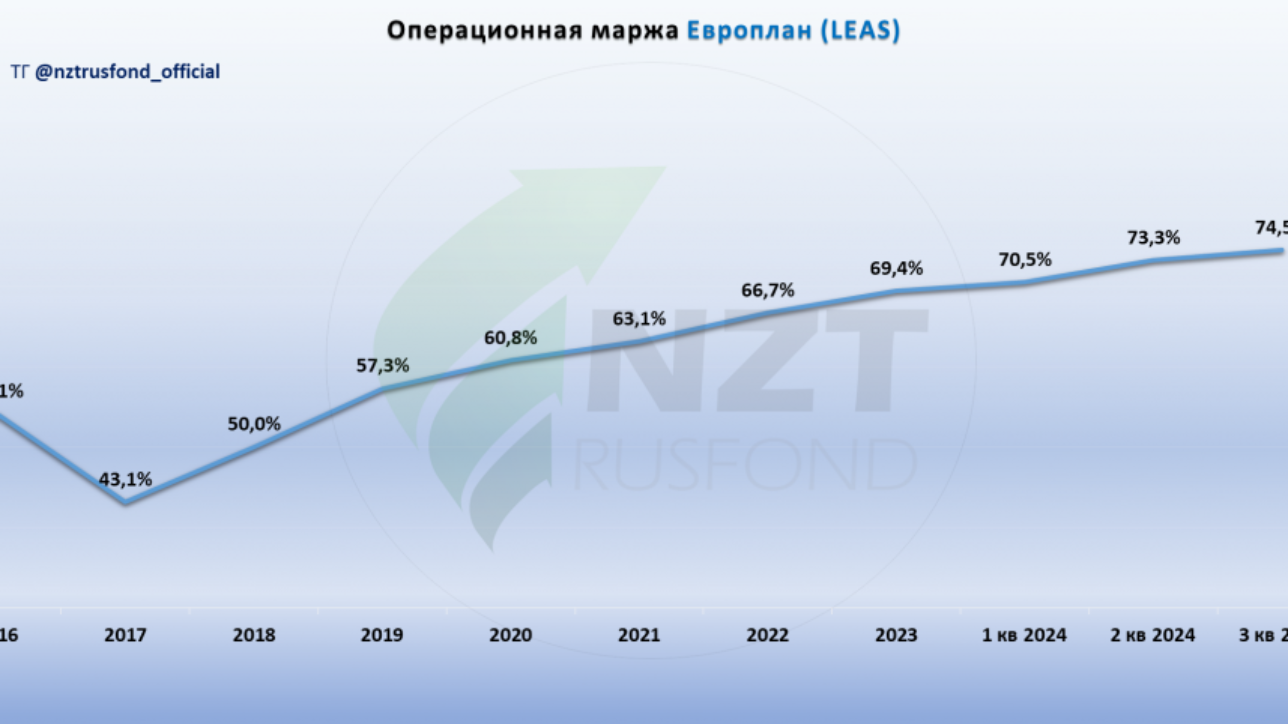

Операционная маржа продолжает рост на фоне роста непроцентных доходов, которые составили 4,44 млрд руб. против 3,84 млрд руб. в прошлом квартале.

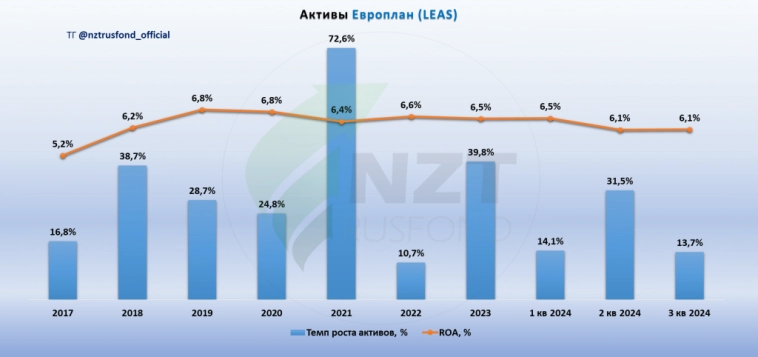

Активы замедлили рост в 3 квартале, дальше может быть еще слабее на фоне осторожного спроса во время высоких ставок.

Резервы продолжили рост. Соотношение резервов к чистым инвестициям в лизинг до резерва (покрытие резервами) составило 1.2%, а стоимость риска выше прошлого квартала, 3,9% против 3,1% (стоимость риска, если что мы рассчитываем через 1 квартал приведенный к годовым, чтобы иллюстрировать силу именно квартальной динамики, исключая более благоприятные хвосты LTM.)

Сейчас это новая реальность на фоне давления ЦБ РФ.

Но оно и понятно, учитывая, что компании продолжают активно возвращать объекты лизинга, их объем составил уже 3,4% от ЧИЛ.

Вчера Игорь Шимко еще и сходил на оффлайн встречу с менеджментом по итогам отчета. Вставим его сводный отчет от первого лица в наш разбор.

Поскольку я возглавлял финансовую функцию лизингового бизнеса John Deere в 2014-2015гг и застал развитие и пик кризиса с ростом курса доллара более чем вдвое и взрывной рост ставки на ночном заседании ЦБ, то мне более чем понятны и проблемы, с которым сталкивается бизнес и способы борьбы с ними и их последствиями. К тому же с CFO группы, Анатолием Аминовым, мы ранее работали вместе, и диалог получился гораздо более глубоким, чем привычно розничному инвестору сегодня. Но я изложу понятными словами, а тем, кто сам финансовый профессионал — будет полезно.

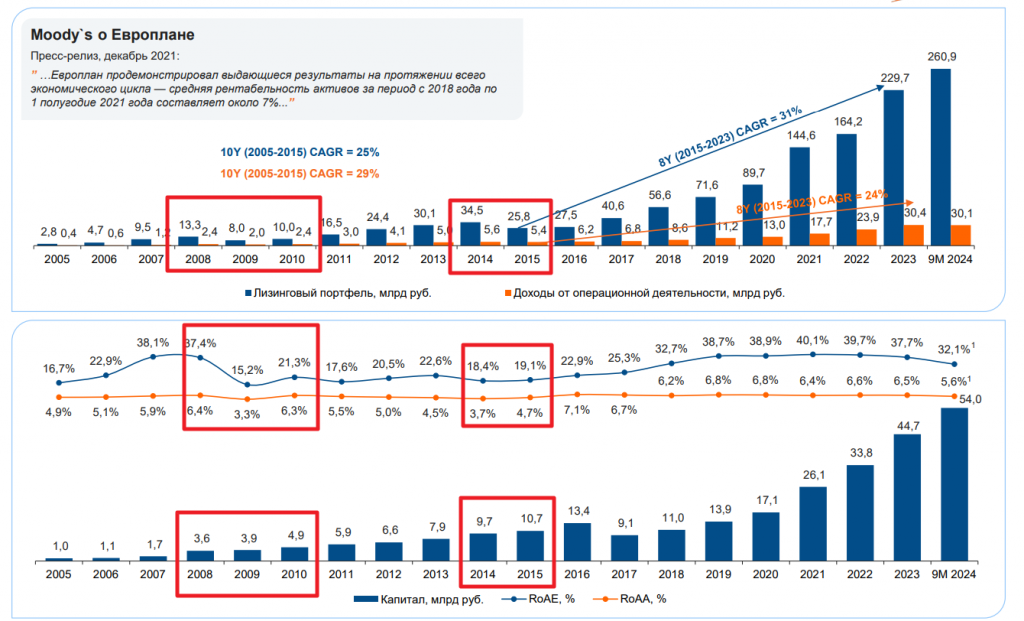

Важно отметить, что в умелых руках лизинговый бизнес обладает крайне высокой живучестью даже в тяжелых кризисных условиях. Обращу внимание, что 2008-2010 и 2014-2015гг компания пережила нормально.

И сейчас цель моего общения — выяснить, как компания закрывает ключевые риски в условиях текущего финансового кризиса.

Процентный риск

Золотое правило — процентные активы и обязательства должны быть выстроены друг против друга по идентичным условиям. Если у тебя портфель набит выданными кредитами/лизингом под фиксированную ставку, то его надо обязательно фондировать тоже под фиксированную ставку. Гэмблинг и попытки выкроить прибыли на колебаниях ставок через инструменты с плавающей ставкой на дистанции приведут бизнес к пропасти.

Казначейство и финансовая функция Европлана в курсе этого, поэтому они переворачивают все плавающее в фиксированное через свопы. Хедж тут может быть не идеален, но достаточен. Свопы в моменте могут казаться дорогими, но ровно до такой ситуации, в которую мы пришли вместе с нашим ЦБ.

Объема на рынке деривативов хватает для Европлана с запасом, на другой стороне сделки есть контрагенты, которым нужно перевернуть риски зеркально и с похожими сроками.

Риск неверного управления денежными потоками во времени (Assets/Liabilities management)

Источники фондирования для операций финансовых институтов — это капитал + заемные средства. У лизинга нет миллиардных остатков на пенсионных и лицевых счетах бюджетников как у госбанка, так что надо соблюдать дисциплину в управлении сроками. Выглядит это вот так:

А вот профиль работы со сроками у Европлан. Все разложено, как и должно быть. Сбои в сроках оплат в кризисное время при таком планировании тоже учитываются, и в идеале, это купируется подушкой капитала.

Если в нормальные времена бизнес не выстроил так свои операции, то в кризисное время остается только молиться. Если такой картины нет — это чистейшие ошибки менеджмента — набрали «дешево» ненужные объемы денег под «будущий бурный» рост, а пришел кризис, либо в моменте решили выкроить на разнице ставок и под выданные на 3-5 лет кредиты/лизинг набрали более дешевые деньги длиной 2.5-4 года, рассчитывая потом перекредитоваться, а в тот момент встретили рост ставок.

У Европлан такой проблемы нет.

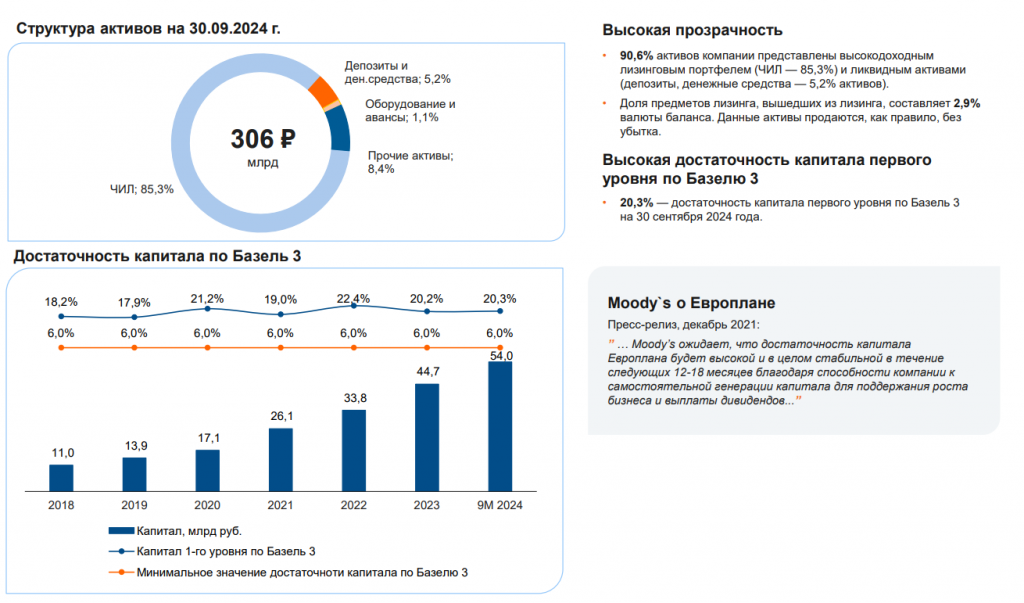

Капитал и его достаточность.

Вы уже поняли, что капитал для лизинговой компании — это и щит от проблем и источник энергии для роста. Европлан видит цель — танцевать у отметки в 17% достаточности. Излишек можно выливать через дивиденды, что и сделали недавно, повысив выплату. При торможении роста потребность в капитале снижается, старый портфель выдает новый капитал через генерацию чистой прибыли, плюс в первые годы ЧИЛ может еще и давать большой приток процентов (вспоминаем как выглядит аннуитетный платеж в разрезе процент/тело).

Имущественный риск — новый и старый бизнес

Изъятия ожидаемо растут, не каждый заемщик финансово устойчив в штормовое время. И в 2025 году придется смотреть на прирост таких изъятий. Это норма для кризиса. Но 70% техники потом снова идет в оборот в лизинг б/у, а еще часть просто продают.

Тут несколько плюсов для старого портфеля: часть тело уже выгашена, техника за это время подорожала, плюс рост утильсбора продолжает давить цену всей техники вверх. В итоге примерно так выглядит схема купили за 2 млн, дали 1.5 млн лизинга, получили 0.5 млн тела, забрали машину, а она уже б/у стоит 1.8 млн. Инвестиция в лизинг перекрыта с запасом.

В новом лизинге — цены уже высокие, но со всеми партнерами все так же есть программы скидок для Европлан. Закупки гигантские по году — у большинства поставщиков Европлан в ТОП 3-5 клиентов. И даже на слабеющем рынке стимул давать скиду не уйдет.

Еще один важный момент — стал расти размер авансового платежа в среднем по клиентам. С 15% пришел к 17%. Это важно, рост залоговой части повышает шансы на успех в случае изъятия техники.

Но еще и не всегда ее надо изымать, процедура сбора задолженности многоэтапна, и менеджмент в лице Ильи Ноготкова и Анатолия Аминова подтвердил, что есть практика идти навстречу клиентам, если у них контрагенты временно зажали часть рабочего капитала, нарушая сроки оплаты.

Т.е. для текущего кризиса я вижу бизнес операционно готовым и способным расти, хоть и более медленным темпом. Но после выхода из кризиса тут должен стрельнуть отложенный спрос.

Итого:

В целом отчет вполне ожидаемый, даже с учетом роста возвращенных объектов лизинга и резервов. Наша осторожность в оценке показателей 2025 года и апсайда не была излишней.

Сейчас главное, чтобы показатели резервов и возвратов не ухудшались и дальше высокими темпами, но предсказать это невозможно. Базово мы предполагаем тяжелый 2025 год для компании, но насколько он будет тяжелый можем только гадать, поэтому даже при красивых цифрах апсайда, к идее надо подходить осторожно, ведь в реальности все может выйти хуже (срок реализации может сдвигаться вправо).

Текущая оценка компании по P/BV 1,36 при ROE 35-36%.

Дивиденды за 9 месяцев будут в размере 50 руб. или 6 млрд. руб. суммарно, что составляет 53% от прибыли 9 месяцев. По итогам года можем ждать доплату в размере около 20 рублей на акцию. Итого по итогам года суммарный дивиденд может составить 70 руб, что к текущей цене дает 11,4% доходность. Хотя не исключено, что могут решить заплатить и больше.

Оценку и цель не меняем, сохраняем идею, что будет рост выплат до 75% прибыли в 2025 году на фоне остановки роста портфеля лизинга, но это с условием, что компания не столкнется со значительным ростом возвратов.

Прошлые обзоры:

https://nztrusfond.com/category/obzory/evroplan-moex-leas-operatsionnye-rezultaty-3-kv-2024-obnovlen…

https://nztrusfond.com/category/obzory/evroplan-moex-leas-msfo-za-1pg-2024/

https://nztrusfond.com/category/obzory/evroplan-moex-leas-rsbu-za-1-pg-2024/

https://nztrusfond.com/category/obzory/evroplan-moex-leas-oper-rez-2-kv-2024/

https://nztrusfond.com/category/obzory/evroplan-moex-leas-oper-rez-1-kv-2024/

https://nztrusfond.com/category/obzory/evroplan-moex-leas-obzor-pered-ipo/